Mehr Mindestlohn, der Wegfall des Solidaritätszuschlags für Millionen oder auch höhere Energiekosten und Zusatzbeiträge: Unser Experte, Rechtsanwalt Stefan Engels, hat exklusiv einmal alle Änderungen in der Gesetzeslage durchgesehen.

Sollten Sie als Inhaberin eines Studios Mitarbeiter beschäftigen, dann müssen Sie wissen, dass der Mindestlohn seit dem 1. Januar 2021 um 15 Cent gestiegen ist nämlich von 9,35 Euro auf 9,50 Euro in der Stunde. Es ist der erste Schritt einer vierstufigen Anhebung, die den allgemeinen Mindestlohn bis zum Sommer 2022 auf 10,45 Euro befördern soll.

Ab dem 1. Juli 2021 steigt er dann übrigens weiter auf 9,60 Euro. Die Mindestausbildungsvergütung ist pro Monat seit Januar 2021 ebenfalls gestiegen, und zwar auf 550 Euro. Bitte beachten Sie in diesem Zusammenhang, dass etwa Umsatzprovisionen oder gesetzliche Zuschläge zum Beispiel Nacht- und Feiertagszuschläge nicht auf den gesetzlichen Mindestlohn angerechnet werden dürfen. Sollte der Zoll, um genau zu sein, die Finanzkontrolle, Schwarzarbeit (FKS) im Rahmen einer ihrer Kontrollen feststellen, dass Ihre Angestellten weniger als den gesetzlich vorgeschriebenen Mindestlohn erhalten, drohen Ihnen empfindliche Geldstrafen! Sonderfall Minijobber: Studioinhaber, die Minijobber zum Mindestlohn beschäftigen, müssen bei der Schichteneinteilung aufpassen – mit der Lohnanhebung vermindert sich auch die monatliche Arbeitszeit, die Minijobber maximal tätig sein dürfen. Konnten sie im Jahresschnitt bislang rund 48 Stunden im Monat tätig sein, so liegt diese Grenze 2021 mit einem Stundenlohn von 9,50 Euro (seit 1. Januar) nur noch bei 47,37 Stunden pro Monat. Bei einem Stundenlohn von 9,60 Euro (ab 1. Juli 2021!) verringert sich die monatliche Höchstarbeitszeit auf 46,88 Stunden.

Arbeitet ein Minijobber regelmäßig mehr, gilt er als sozialversicherungspflichtig beschäftigt!

Solidaritätszuschlag

Nach Angaben der Bundesregierung entfällt ab 2021 für mehr als 90 Prozent der heutigen Steuerpflichtigen nach gut drei Jahrzehnten der Solidaritätszuschlag. Die Freigrenze, bis zu der kein Solidaritätszuschlag anfällt, wird von 972 Euro auf 16.956 Euro (zusammen veranlagte Ehepartner: von 1.944 Euro auf 33.912 Euro) angehoben.

Nach der Freigrenze beginnt die sogenannte Milderungszone, in der man auch noch nicht den vollen Solidaritätszuschlag in Höhe von 5,5 Prozent zahlen muss. Bis zu einem zu versteuernden Einkommen von 123.434 Euro wird eine Familie mit zwei Kindern keinen Soli mehr zahlen. Singles sind bis zu einem Bruttojahreslohn von 61.717 Euro vom Soli befreit. Wer etwas mehr verdient, muss den Soli bis zu einer bestimmten Gehaltsgrenze nur anteilig zahlen.

Digital

Wenn ein Arbeitnehmer erkrankt, muss eine Arbeitsunfähigkeitsbescheinigung (kurz: AU) beim Arbeitgeber und bei der Krankenkasse vorgelegt werden. Diese gibt es nur nach einem Besuch beim Arzt oder – aufgrund von Corona – nach einem Telefonat. Mit dem komplizierten Papierweg soll ab 2021 nun Schluss sein: der behandelnde Arzt schickt die AU auf elektronischem Weg direkt an die Krankenkasse. Der Arbeitgeber kann den Zeitraum der Arbeitsunfähigkeit online bei der Krankenkasse abrufen. Zusätzlich zum digitalen Verfahren soll es zunächst für eine Übergangszeit auch noch eine analoge AU geben.

Umsatzsteuer wieder höher

Seit 1. Januar 2021 ist die Coronabedingte Umsatzsteuersenkung Geschichte. Die Sätze steigen wieder auf 19 beziehungsweise 7 Prozent. Nagel- und Kosmetikstudios müssen ihr Rechnungswesen zum Jahreswechsel also abermals umstellen.

Kompliziert wird es vor allem dann, wenn Unternehmer im alten Jahr noch Anzahlungen für einen Auftrag eingenommen haben, etwa im Rahmen eines Behandlungs-Abos. Diese Anzahlungen müssen Unternehmer zum alten Satz von 16 Prozent versteuern. Erfolgt die Schlussrechnung erst 2021, müssen sie auf diese 19 Prozent Umsatzsteuer aufschlagen – und auch die Anzahlung aus 2020 nachversteuern.

Steuererleichterungen

Planen Sie als Inhaber eines Nagelstudios die Anschaffung eines Behandlungsapparates, einer Maschine oder auch eines Firmenwagens, dürfen Sie die Ausgabe bereits gewinnmindernd abziehen, und zwar bevor Sie den Gegenstand gekauft haben. Das ermöglicht der Investitionsabzugsbetrag (IAB).

Mit dem Jahressteuergesetz will die Bundesregierung den IAB jetzt rückwirkend für das Wirtschaftsjahr 2020 vereinfachen. Bislang gab es unterschiedliche Grenzen. Künftig gilt für alle Unternehmer und Unternehmen eine einheitliche Gewinngrenze von 200.000 Euro. Wer darunter liegt, darf den IAB geltend machen. In Zukunft können Unternehmer bis zu 50 Prozent der geplanten Anschaffungskosten als IAB pauschal abziehen (bislang waren es nur 40 Prozent).

Corona-Hilfen verlängert

Die Überbrückungshilfe II, die einen Umsatzeinbruch von durchschnittlich mindestens 30 Prozent voraussetzt, galten noch bis Ende Dezember 2020, und können bis noch bis Januar 2021 beantragt werden. Im Anschluss daran hat die Bundesregierung die Überbrückungshilfe III gestartet, die bis Juni 2021 gilt und sich auch an Unternehmen richtet, die vom harten Lockdown ab 16. Dezember 2020 betroffen sind.

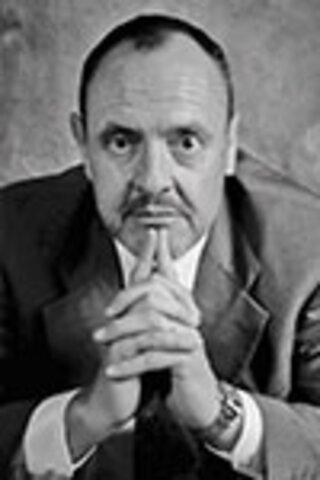

Stefan Engels

ist seit 2002 zugelassener Rechtsanwalt und praktiziert in Mönchberg. Sein Tätigkeitsschwerpunkt bildet die Geschäftsfeldentwicklung und Internationalisierung von Unternehmen.